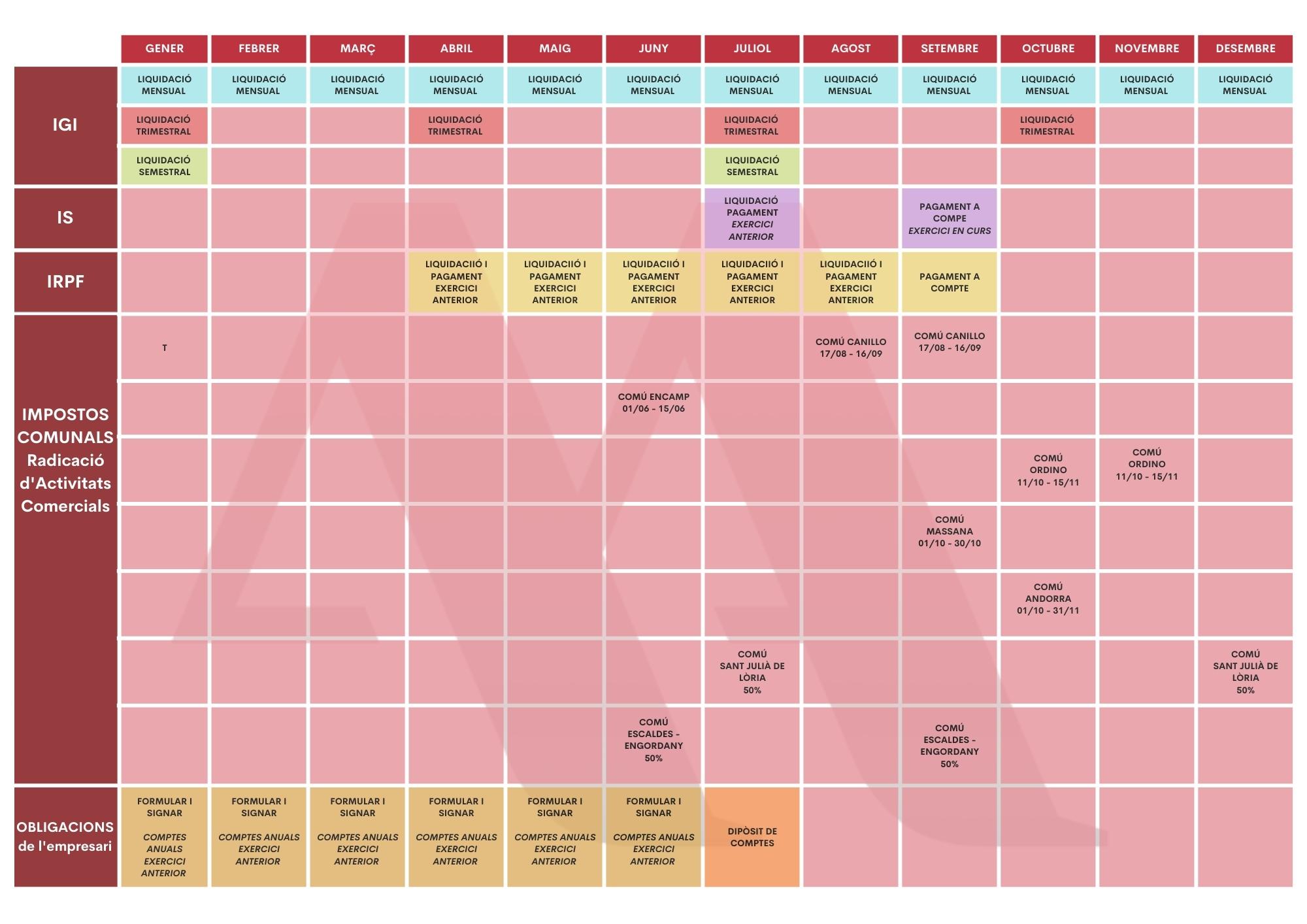

Nous laissons à votre disposition le calendrier fiscal d’Andorre 2022.

Si vous êtes un professionnel, vous avez une entreprise ou vous êtes un particulier, vous pouvez consulter ici les impôts et les délais pour effectuer les déclarations et paiements correspondants.

Nous vous laissons un bref résumé de chaque taxe, ses délais et dates de dépôt.

IMPÔTS DIRECTS

Impôt sur le revenu des personnes physiques (IRPF)

Qu’est-ce que c’est l’IRPF?

C’est un impôt qui taxe les revenus obtenus par les personnes physiques qui résident sur le territoire d’Andorre.

Qui est obligé a le présenter?

Personnes physiques, résidant en Andorre, dans les cas suivants :

- S’ils obtiennent des revenus d’activités économiques

- Si les revenus de capitaux mobiliers et/ou revenus du travail sont égaux ou supérieurs à 24 000 €

- Si les revenus acquis du capital mobilier n’ont pas été retenus et dépassent 3 000 €

- Si des gains et des pertes en capital sont obtenus

Quel montant peut être payé ?

Le montant à payer est de 5 % entre 24 000 € et 40 000 €, et de 10 % à partir de 40 000 €.

Quels sont les revenus soumis à l’impôt sur l’IRPF ?

Les revenus taxes par l’IRPF sont classé et quantifié selon son origine et sa nature.

- Revenu du travail

Tous les avantages découlant d’une relation de travail (par exemple: salaires).

- Revenus du capital immobilier

Revenus obtenus de l’exploitation de biens immobiliers ou de droits sur ces biens (par exemple, location de biens immobiliers).

- Revenus des activités économiques

Revenus provenant d’activités commerciales ou professionnelles et des fonctions propres d’administrateurs.

- Revenus de capitaux mobiliers

Revenus provenant, entre autres, de la participation au capital d’entités particulière (ex. dividendes), du transfert à des tiers de capitaux propres (ex. intérêts), d’opérations de capitalisation et d’assurance vie ou invalidité.

- Gains et pertes en capital

Rendements dérivés de l’altération de sa composition patrimoniale. Les acquisitions qui sont exclues du champ d’application de l’IRPF sont les acquisitions a titre gratuit (successions, donations), ainsi que les revenus provenant de la cession d’un bien immobilier qui sont taxes par l’impôt sur les plus-values de cession du patrimoines immobilière déclarées en Andorre (sauf lorsque le revenu est considéré comme un rendement d’activité économique).

Voici les moments clés de l’impôt sur le revenu des particuliers :

Avril à septembre : période de déclaration et de décompte pour l’année précédente

Toute l’année : demande du régime de détermination des objectifs l’année suivante.

Impôt sur les Sociétés (IS)

Qu’est-ce que l’impôt sur les sociétés ?

Il s’agit d’un impôt prélevé sur le revenu des personnes morales.

Quel montant doit être payé ?

C’est un montant fixe de 10% bien qu’il y ait des bonus.

Quand doit on se présenter?

Le mois naturelle suivant les six mois suivant la fin de la période fiscale. Autrement dit, si la période d’imposition se termine en décembre, l’impôt sur les sociétés doit être déposé en juillet de l’année suivante.

Voici un modèle de calendrier dans le cas où la période d’imposition se termine le 31 décembre de l’année précédente :

Juillet: période de règlement et de paiement pour les années terminées le 31 décembre de l’année précédente

Septembre: Paiement sur facture

Impôt sur le revenu des non-résidents (IRNR)

Qu’est-ce que c’est l’IRNR ?

C’est une taxe qui s’applique aux personnes ou aux entreprises qui ne résident pas en Andorre, mais qui obtiennent un avantage économique.

Qui paie pour cela?

Les personnes ou entreprises qui ont fourni un service en Andorre

Qu’elle quantité?

L’impôt général à payer est de 10%, bien qu’il existe des variations selon les éléments à payer.

Quand est-ce payé ?

Au début de chaque trimestre, mais nous détaillerons les dates selon si les résidents ont un établissement stable ou non :

Avril, juillet, octobre et janvier: Règlement du trimestre précédent pour les non-résidents sans établissement permanent ou non.

Avril, juillet, octobre et janvier: Liquidation du trimestre précédent des retenues et revenus à charge des agents des impôts.

Juillet: Liquidation de la période fiscale terminée le 31 décembre de l’année précédente pour les non-résidents ayant un établissement permanent.

Septembre: Paiement d’acompte pour les non-résidents avec établissement permanent.

IMPÔTS INDIRECTS

Taxe sur la prestation de services d’assurance (ISI Assegurances)

De janvier à avril: période de déclaration et liquidation annuelle.

Mars, juin, septembre et décembre: Règlement/liquidation et acompte du trimestre précédent.

Impôt indirect général (IGI)

Qu’est-ce que c’est l’IGI ?

L’IGI taxe les livraisons de biens et de services effectuées sur le territoire andorran par les entreprises et les professionnels au consommateur final.

Quand le règlement est-il effectué ?

Cela dépend du chiffre d’affaires de l’entreprise, mais nous détaillons le calendrier en fonction des revenus de chaque entreprise:

Toute l’année: Le régime spécial simplifié pour l’année suivante peut être demandé.

Toute l’année: la demande peut être faite pour être considéré comme entrepreneur ou professionnel pour l’année suivante.

Juillet et janvier: Décompte semestriel pour les entreprises ayant facturé moins de 250 000 € l’année précédente.

Avril, juillet, octobre et janvier: règlement trimestriel pour les entreprises qui ont facturé entre 250 000 € et 3 600 000 € l’année précédente.

Chaque mois: Paiement mensuel pour les entreprises qui ont facturé plus de 3 600 000 €.

Juillet et janvier: décompte semestriel pour les sociétés bénéficiant du régime simplifié.

Janvier: Déclaration et régularisation de l’année précédente (uniquement régime spécial Secteur financier)

Taxe sur les jeux d’argent

Janvier: Auto-évaluation finale pour les licences de plus d’un an.

Avril, juillet, octobre et janvier: Acompte du trimestre précédent pour les licences de plus d’un an.

TAXES COMMUNAUTAIRES

Commune d’Encamp

Janvier et mai: Taxe sur l’immobilier construit en deux tranches.

Du 1er janvier au 30 mars: Taxe sur les revenus locatifs.

Du 1er au 15 juin: Taxe d’établissement des activités commerciales, d’entreprise et de profession libérale.

Commune d’Ordino

Du 1er avril au 5 mai: Taxe sur l’Immobilier bâti.

Du 3 février au 1er avril: Taxe sur les revenus locatifs.

Du 11 octobre au 15 novembre: Taxe d’établissement des activités commerciales, d’entreprise et de profession libérale.

Commune de La Massana

Juillet: Taxe sur les biens immobilier construite.

Mai: Impôt sur les revenus locatifs.

Septembre: Taxe d’établissement des activités commerciales, d’entreprise et de profession libérale.

Commune d’Andorre-la-Vieille

Avril: Taxe sur les biens immobilier construite.

Mai: Taxe sur les revenus locatifs

Octobre: Taxe d’établissement des activités commerciales, d’entreprise et de profession libérale

Commune de Sant Julià de Lòria

Octobre: Taxe sur les biens immobilier construite.

Novembre: Impôt sur les revenus locatifs

Juillet et décembre: Taxe d’établissement d’activité commerciale, d’entreprise et de profession libérale en deux tranches.

Commune d’Escaldes-Engordany

Juillet: Taxe sur les biens immobilier construite.

Juin: Impôt sur les revenus locatifs.

Juin et septembre: Taxe d’établissement des activités commerciales, d’entreprise et de profession libérale.

Commune de Canillo

Du 17 août au 16 septembre: Taxe d’établissement des activités commerciales, d’entreprise et de profession libérale

Chez Grup DPS, nous avons une vaste expérience dans le secteur fiscal.

Si vous avez des questions ou avez besoin d’un conseiller pour gérer les déclarations de revenus ou les paiements d’impôts, vous pouvez demander un rendez-vous ici.